우리의 삶이 얼마나 힘들어지는지, 경제가 악화되는지는 단지 세법만 자세히 봐도 그 방향성을 알 수 있다. 외식업에서 의제매입세액공제한도 제도를 둬 세금 납부액이 증가한 것은 많이들 안다. 하지만 2012년 신용카드등발행세액 공제 한도를 700만 원에서 500만 원으로 줄인것 자체로 이미 많은 외식업체가 부담하는 부가가치세가 증가했으며 2014년 외식업 성실신고확인제도 상한선을 20억 원에서 10억 원으로 줄였을 때 이미 외식업의 세금부담액은 증가한 것은 물론 국가 세수도 증가했다. 이미 세금은 우리가 의식하지 못하는 사이 우리 삶을 더 척박하게 만들고 있다. 그런 점에서 더욱더 사업자들은 세법에 관심을 가져야 살아남을 수 있다. 절세와 탈세는 종이 한 장 차이다. 한 글자 차이로 절세와 탈세가 뒤바뀔 수 있다.

외식업의 6월 이슈는 단연 성실신고확인제도다. 지금 외식업에서는 연매출 10억 원을 기준으로 성실신고확인제도를 해야 하는지, 법인전환을 해야 하는지에 기로에 서 있게 된다. 이번호에서는 외식업이 연매출 10억 원일 때 주의해야 할 사항에 대해 이야기 하고자 한다.

연매출 10억 원 이상일 때 주의사항

외식업에서 연매출이 10억 원이라는 것은 많은 의미를 내포하고 있다. 첫 번째는 성실신고확인제도 대상 금액이라는 점, 둘째는 사업장의 연매출이 10억 원 이상이면 부가가치세에서 신용카드 등 발행세액공제 제외금액이 된다는 것, 세 번째, 법인전환을 고려하는 기준이 되는 금액이 된다는 점이다.

주의점 1. 성실신고확인제도

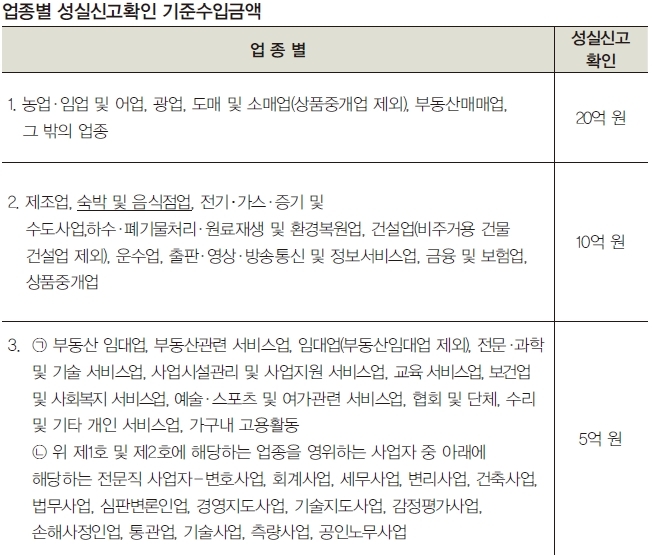

외식업에서 매출 10억 원을 달성하는 일은 쉬운 일이 아니다. 월 8000만 원 이상 꾸준히 매상을 올려야 하고 일 300만 원 이상은 달성돼야 도달할 수 있는 매출이다. 2014년 이전 매출규모 20억 원 이상이어야 성실신고확인제도 대상이었지만 2014년 이후 매출규모를 연 10억 원 이하로 낮추고 그 대상이 대폭 증가하게 됐다. 여기서 성실신고확인제란 연매출액 기준으로 일정액 이상의 수익이 있는 개인사업자가 종합소득세를 납부하기 전 신고내용과 증빙서류 등을 의무적으로 세무대리인에게 검증받도록 한 제도를 말한다. 즉 외식업의 경우 금년 연매출이 10억 원 이상인 경우 성실신고확인 대상자가 되는 것이다.

성실신고확인제도의 지원혜택과 제재

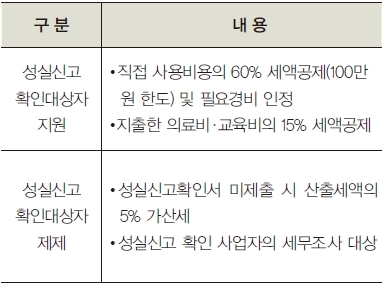

개인사업자 수는 너무 많고 담당공무원 수는 한계가 있다보니 성실신고확인제도는 고소득층의 성실신고를 유도하면서 탈세를 잡아내기 위해 만들어졌다. 검증절차를 세무공무원이 아닌 세무사 등 전문자격사에게 책임을 위임하고 있는데 그렇다 보니 일반 사업자들과는 달리 성실신고확인대상 사업자들은 5월 1일부터 6월 30일까지 종합소득세 신고·납부기간을 두고 있다. 또한 성실신고확인비용에 대한 세액공제가 있다. 성실신고대상사업자가 성실신고확인서를 제출하는 경우 성실신고 확인에 직접 사용한 비용의 60%를 100만 원 한도에서 해당 과세연도의 소득세에서 공제해 준다. 대표적인 직접비용으로 세무사 등에게 지급하는 확인비용을 들 수 있다. 또한 확인비용의 경우 경비로도 비용을 처리할 수 있고, 성실신고확인사업자의 경우 의료비 및 교육비 세액공제가 가능하다. 2016년에 지출한 의료비와 교육비의 15%를 세액공제해준다. 따라서 의료비나 교육비가 많은 외식사업자의 경우 일반 사업자보다도 더 절세할 수 있다.

혜택이 있다면 제재도 있는 법이다. 성실신고확인대상 사업자가 성실신고확인대상 과세기간의 다음 연도 6월 30일까지 성실신고확인서를 제출하지 않는다면 산출세액에 5% 정도 가산세가 부과된다. 또한 성실신고확인서 등을 제출하지 않는다면 수시선정 세무조사의 대상이 된다. 성실신고 확인자인 세무사 또한 책임을 져야 한다.

주의점 2. 외식개인사업자 부가가치세 500만 원 추가 부담

개인외식업 매장이 연 10억 원 매출 이상인 경우 성실신고도 되지만 더 중요한 건 신용카드매출세액 공제를 받지 못한다. 신용카드매출세액 공제란 연 500만 원을 한도로 부가가치세를 더 공제해주는 것이다. 하지만 음식점의 경우 연매출이 10억원 이상인 경우 신용카드매출세액공제를 받지 못한다. 따라서 음식점이 연매출이 10억 원 이상이 된 경우 부가가치세를 연간 500만 원 더 부담하게 된다.

주의점 3. 법인전환도 고려

외식업 대표들이 항상 고민하는 부분이 언제 개인사업자에서 법인으로 법인전환을 해야하는지, 그 시점에 대해 고민한다. 보통 매출이 2억 원일 때 법인전환을 고려하는 경우도 있지만 제일 적절한 시기는 음식점 매출이 10억 원 이상일 때 음식점은 성실신고확인제도를 해야 하고 부가가치세 500만 원 혜택도 사라지게 된다. 개인사업자의 경우 연매출이 10억 원이 넘어서면 개인종합소득세를 부담도 커지게 된다. 따라서 음식점의 연매출 10억 원 이상일 때 법인전환을 고려하는 것이 적절한 시점이다.

연매 결론적으로 외식업에서 10억 원 이상은 쉽지 달성하기도 쉽지 않지만 연 10억 원 이상이면 제약되는 부분이 많이 생긴다. 10억 원이 안되게 매출을 잘 조정해도 좋지만 10억 이상인 경우 그에 맞는 프로세스를 가지고 접근해야 절세의 길로 접어들 것이다. 무조건 10억 원이 나쁘지 않다. 다만, 신경써야 할 부분이 많을 뿐이다. 어렵게 생각하지 말고 거래처 세무전문가에게 적극적으로 도움을 요청하자.

신운철

신운철세무회계사무소

현재 신운철세무회계사무소의 대표세무사로 국세청고객센터 소득세 상담위원, 소상공인시장진흥공단 소상공인컨설턴트로 활동한 바 있으며, 현재 네이버지식IN전문세무상담세무사, 서울지방회 업무정화조사위원회 위원, 종로세무서 영세납세자 지원단 무료상담세무사, 서울특별시 마을세무사로 활동 중이다. ‘상권분석전문가’ 과정과 ‘외식콘셉터과정’을 수료했고, 한양사이버대학교대학원 호텔관광외식MBA 과정에 재학 중이다.

- 2024.11.05(화)~2024.11.11(월) 투어리즘&마이스 서울특별시관광협회, 제27대 협회장 후보자 등록 실시

- 2024.10.25(금)~2024.11.07(목) 대회·공모전 "서울 관광산업 발전에 기여한 자를 찾습니다."…서울특별시관광협회(STA), 2024 서울관광대상 수상 후보자 모집

- 2024.10.18(금)~2024.10.19(토) 축제 한국관광공사, 원주 시민과 함께하는 ‘세계로(路) 페스타’개최

- 2024.10.13(일)~2024.10.20(일) 축제 하슬라국제예술제 오는 13일 개막… 공연장으로 탈바꿈한 강릉 정체성 담긴 장소들

- 2024.10.5(토)~2024.11.3(일) 축제 대한민국 대표 공연관광 축제 ‘2024 웰컴대학로’ 개최

- [신운철의 세무전략] 외식업 절세전략, 단독사업자 VS 공동사업자 2022-08-31

- [신운철의 세무전략] 외식업 대박집 세금신고, 성실신고확인제도 2022-06-24

- [신운철의 세무전략] 외식업 종합소득세 유의사항 및 준비서류 2022-05-23

- [신운철의 세무전략] 외식업 정직원 급여정산하기 2022-04-20

- [신운철의 세무전략] 법인음식점 절세전략 - 고용을 증대시킨 기업에 대한 세액공제 2022-03-28

- [신운철의 세무전략] 알쏭달쏭 외식업 연말정산 2022-02-26

- [신운철의 세무전략] 2022년 외식업 노무 가이드 및 세무일정 체크하기 2022-01-24

-

그랜드 인터컨티넨탈 서울 파르나스, 예술성과 독창성 돋보이는 2024 페스티브 케이크 13종 출시

- 2024-11-20

- 안수진 기자

-

호텔컨설팅연구소(Hotel Consulting Lab), 트레블로지 호텔스(아시아)와 MOU 협약식 가져

- 2024-11-20

- 서현진 기자

-

엔포드 호텔, ‘더 라운지 리힛트 21’ 12월 공식 오픈

- 2024-11-20

- 서현진 기자

-

‘나만 알고싶은 영화관’ MONOPLEX@RYSE, 11월 20일 홍대 라이즈호텔에 그랜드 오픈

- 2024-11-20

- 안수진 기자

-

제주항공, 신분할인 대상자 탑승절차 간소화

- 2024-11-20

- 안수진 기자

-

한국할랄산업연구원, 할랄관광평가사 양성과정 온라인 교육 론칭

- 2024-11-20

- 호텔앤레스토랑